2月20日,嘀嗒出行在港交所提交IPO申請書,這是其兩次上市未果后,第三次遞交港股上市申請。此前,嘀嗒出行曾于2020年10月8日、2021年4月兩度向港交所遞交IPO申請,但均未獲得通過。此次嘀嗒出行IPO由中金、海通國際及野村國際擔任聯席保薦人。

根據招股書顯示,2020年、2021年和2022年前9個月(以下簡稱“報告期內”),嘀嗒出行的總體毛利分別為6.24億元、6.31億元和3.20億元,年毛利率則分別為82.7%、80.9%和74.6%。調整后凈利潤分別為3.433億元、2.380億元和0.654億元。這意味著,雖然近3年持續受疫情影響,但自2019年首次盈利后,嘀嗒出行將幾無懸念地實現連續四年盈利,這也充分體現了平臺的“造血能力”。

從營收貢獻來看,嘀嗒出行主要通過向平臺提供順風車搭乘的私家車車主收取服務費產生收益,其次是向出租車司機收取服務費,同時也從廣告及其他服務產生收益。其中,順風車營收占比達到九成。報告期內,嘀嗒出行順風車營收占總營收比例分別為89.1%、89.0%和91.1%。

雖然毛利和營收表現都算不錯,但嘀嗒出行也有亟待解決的問題。作為出行信息的整合服務商,嘀嗒出行的商業模型始終是輕資產的業務模式,不依賴大量資本投資或流量購買,不擁有或租賃車隊車輛,使嘀嗒以最小的增量成本來快速擴大業務規模,實現高于行業水平的毛利率的同時,過于單一的業務也存在抗風險能力不足的問題。

同時,該公司的業務合規性也是一大不確定性因素,2016年7月26日,國務院辦公廳頒布《國務院辦公廳關于深化改革推進出租汽車行業健康發展知道意見》,認同順風車式參與者互惠互利、并將之與網約車區分。因此,規管網約車的法律法規并適于順風車服務。在招股書的風險提示中,嘀嗒出行也稱, 公司面臨順風車市場法規有關的不確定性因素,不遵守法規、發牌制度發生變動可能對其業務和經營業績造成重大不利影響。

截至2022年9月30日,嘀嗒順風車在全國366個城市開通服務,認證順風車車主已達1240萬名。從股權分布來看,嘀嗒出行5位聯合創始人宋中杰、李金龍、朱敏、段劍波及李躍軍通過5brothers Limited持有公司33.11%股權。另外,蔚來資本、IDG資本、崇德資本、高瓴資本、京東、攜程都是其股東,分別持股21.92%、10.43%、7.29%、4.23%、4.23%、2.92%。

文章內容僅供閱讀,不構成投資建議,請謹慎對待。投資者據此操作,風險自擔。

海報生成中...

海藝AI的模型系統在國際市場上廣受好評,目前站內累計模型數超過80萬個,涵蓋寫實、二次元、插畫、設計、攝影、風格化圖像等多類型應用場景,基本覆蓋所有主流創作風格。

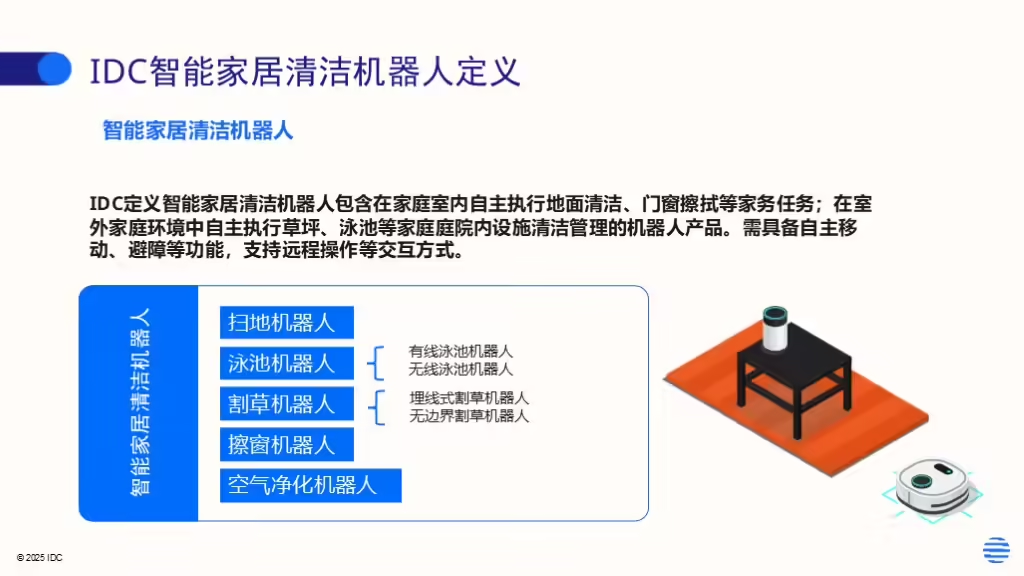

IDC今日發布的《全球智能家居清潔機器人設備市場季度跟蹤報告,2025年第二季度》顯示,上半年全球智能家居清潔機器人市場出貨1,2萬臺,同比增長33%,顯示出品類強勁的市場需求。